将来の教育費について不安を抱えている人は、子育て世帯の実に7割以上。(ソニー生命「子どもの教育資金に関する調査2022」)

コロナ禍でその不安は更に高まっています。

教育費は早くから準備しないといけないことは、多くの人がわかっています。

でも、現実には、教育費のために奨学金や教育ローンを利用する家庭は全体の30%以上存在します。(ソニー生命「子どもの教育資金に関する調査2022」)

家計の事情は人それぞれですが、原因の一つが、教育費の必要な額や、準備する手段がよくわからないことが挙げられます。

まずは、必要額を把握したうえで、必要額を準備する手段を考えなければなりません。

教育費を準備するためには、計画的な積立が欠かせませんが、一方で無駄な支出を見直していく必要があります。

人生の三大支出といえば、

・住宅

・教育費

・老後

教育費はなかなか減らすことはできません。

減らせる可能性があるのが住宅費です。

既に購入した人も大丈夫。支払っている住宅ローンを見直してみませんか。

特に、住宅ローンのことは業者任せで決めてしまったという方は考える余地があります。

住宅ローンを借換えることで、返済総額を400万円少なくできたケースもあります。

400万円とは、大学の学費に相当する金額です。

実際、借換による月々の返済額の減少分について、20%の家庭が教育費に充てています。(住宅金融支援機構「2020年住宅ローン借換えの実態調査」)

借換をした人の約8割が40代以下の世帯であり、まさに教育費を貯める必要のある世帯です。

将来の教育費に不安を抱えている人は、是非この記事を読んで、借換の必要性を考えてみてください。

この記事は、FP1級の資格を持っていて、150人以上に住宅ローンを提供してきた経験に基づいて作成しています。

日々の支出が減らずに悩んでいる方は、まずは固定費から見直してみましょう!

住宅ローンの借換って何?

住宅ローンの借換について、言葉は聞いたことがあるけどよくわからないという人に簡単に解説します。

住宅ローンの借換とは、今、住宅ローンを借りている金融機関とは別の金融機関で新たに住宅ローンを契約し、その融資金額をもって今借りている住宅ローンを全額返済するものです。

今後は借換後の金融機関に対して返済をすることになります。

金利が下がることが最大のメリット

借換をする理由の多くが、金利が下がることです。

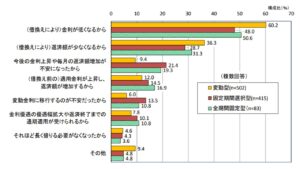

下の表は、住宅金融支援機構が行った「2020年度 住宅ローン借換えの実態調査」で実際に借換住宅ローンを利用した人に対して、借換理由を尋ねたものです。

借換理由として、半数以上の人が、「金利が低くなる」ことを挙げており、「返済額が低くなる」ことが第2位の理由となっています。

金利が低くなることで、月々の返済額が下がったり総支払額が少なくなるなどのメリットが得られます。

借換には諸費用が発生する

借換を検討する際に気を付けなければならないのが「諸費用」です。

新たに住宅ローンを組み直すことになるため、住宅購入時に組んだ住宅ローンと同じ手続きをもう一度しなければなりません。

その際、手数料等の費用が必要となります。

借換で必要な諸費用は以下のものです。

・事務手数料(融資手数料)

・保証料

・ローン契約書印紙代

・登記費用(抵当権設定・抹消)

・全額返済手数料

これらの諸経費の負担を加味してもなおメリットがあれば借換を進めましょう。

事務手数料(融資手数料)

事務手数料(融資手数料)って誰に支払うものなの?

それは借換先の金融機関に支払うものですよ。

金融機関は、貸付利息の他に手数料で利益を得ています。

事務手数料の一例を紹介します。借入額3,000万円として計算します。(令和4年9月現在)

多くの銀行で、事務手数料は借入額の2.2%と定められています。

| 金融機関 | 事務手数料 |

| auじぶん銀行、りそな銀行、ソニー銀行、PayPay銀行、三菱UFJ銀行 | 660,000円 |

| 新生銀行 | プランによって無料 |

| 十六銀行 | 33,000円 |

金融機関の手数料って思ったよりも高い・・・

ただ、住宅ローンの借入によって審査や契約事務のほかに、契約後の返済予定表の送付や返済の管理・督促、変動金利の変更や固定特約期間終了の手続きなどの事務が発生するため、超低金利の今、金融機関にとってはなくてはならない手数料なのです。

保証料

保証料とは、ローンの返済ができなくなった場合に肩代わりをする保証会社へ支払うものです。

保証会社とは聞き慣れない言葉ですが、通常、ローン契約する場合には金融機関に支払う利息とは別に保証料が発生します。

金融機関としては、万が一返済ができなくなった場合にも、保証会社が残高を肩代わりして払ってくれるので安心してローンを貸すことができます。

住宅ローンは家を担保に出しているのに、保証料まで支払うの?

不動産の価格は変動しますし、すぐに売却できるとは限らないので担保だけに頼るのはリスクがあるんですよ。もちろん、担保がない場合に比べれば保証率は割安ですよ。

最近では、保証料0円とする金融機関が増えています。

保証料一覧はこちらです。(令和4年9月現在)

| 金融機関 | 保証料 |

| auじぶん銀行、りそな銀行、ソニー銀行、PayPay銀行、新生銀行 | 無料 |

| 十六銀行 | 206,600円(融資額1,000万円、35年返済の場合) |

返済が滞った場合、債権が金融機関から保証会社に移行し、その後は保証会社に対して返済することになります。(保証会社に移行する例としては、返済が半年以上滞っているなどが挙げられます。)

それでも返済が滞ると、最終的には家が競売にかけられてしまうことになります。

このような状況になってしまうと、教育費どころではなくなってしまいますね。。。

ローン契約書印紙代

借換をする場合、金融機関と「金銭消費貸借契約書」を締結します。

契約書を紙で作成する場合は、借入額に応じて収入印紙代の負担が必要です。

| 契約額 | 印紙税額 |

| 500万超~1,000万円以下 | 1万円 |

| 1,000万円超~5,000万円以下 | 2万円 |

| 5,000万円超~1億円以下 | 6万円 |

ただしインターネット上で契約書を締結する場合は、印紙代は不要です。

少しでも費用負担を抑えるためにも、インターネット契約を利用しましょう。

登記費用(抵当権設定・抹消)

住宅ローンは、家を担保に入れることで低金利でローンを借りることができます。

担保に入れるって何をすればいいの?

司法書士に依頼して、登記所で所有する不動産に抵当権の設定をしてもらうのですよ。

これにより、あなたが所有する不動産には、金融機関の「抵当権」が設定されることになり、将来、返済が滞れば、金融機関が不動産を処分して融資金の回収ができることになります。

登記に関する費用は概ね以下のものです。借入額3,000万円として試算します。

| 事 項 | 費用(借換の場合) |

| 抵当権設定にかかる登録免許税 | 120,000円(借入額×0.4%) |

| 抵当権抹消にかかる登録免許税 | 2,000円(不動産1個につき1,000円) |

| 司法書士報酬料 | 100,000円前後 |

ここで気になるのが、司法書士報酬料です。

自分で登記手続きをすれば無料になるのではないか?

と疑問に思うかもしれませんが、実はその通りで、自分で手続きすれば報酬料は発生しません。

ただし、金融機関としては、大事な抵当権設定を顧客に任せることを認めない場合が多いです。

10万円安くなるチャンスではあるので、ダメ元で金融機関に掛け合ってみてはどうしょうか。

全額返済手数料

元の金融機関に対して、全額返済をする時に必要な手数料で、1~3万円前後が相場です。

以上の手数料を合計すると50万円~100万円の費用が発生します。

一括で支払うこともできますが、多くの人は「現在のローン残高+諸費用」を合算した額で新たな住宅ローンを契約します。

総支払額などの試算をする際は、諸費用を合算して計算することを忘れないようにしましょう。

返ってくるお金もある?

借換によって諸費用が必要であることがわかりましたが、一方で、お金が戻ってくる可能性もあります。

返戻保証料です。

今借りている金融機関に、当初保証料を前支払いしている場合、残りの返済年数等に応じて保証料が戻ってくる制度があります。

下の図は、埼玉りそな銀行で当初「2,500万円借入、返済期間35年」で住宅ローンを組んだ場合の返戻保証料です。

5年後に全額した場合の返戻保証料は約31万円です。

-300x169.jpg)

なお、返戻保証料が支払われるタイミングは、全額返済してから数日~数週間後になるため、振り込まれた後は教育資金として貯蓄したり、住宅ローンの一部繰上返済に宛てるのもよいでしょう。

住宅ローン控除は引き続き受けられる

今、住宅ローン控除を受けているんだけど、10年間は借換しない方がいいんじゃないの?

大丈夫です。住宅ローン控除適用期間内であれば、借換をしても引き続き控除を受けられますよ。

住宅ローン控除は、ローン残高の1%が所得税の範囲で戻ってくる非常にありがたい制度です。

借換をしても引き続き控除を受けられるので、その点は心配しなくてよいです。

ただし、諸費用を上乗せして借換をした場合は、上乗せ分の額については控除対象外となります。

住宅ローン控除はあくまで「住宅」にかかる費用が対象であり、諸費用は「住宅費用」には概要しないためです。

借換えによる新たな住宅ローン等が住宅借入金等特別控除の対象となる場合には、次の金額が控除の対象となる住宅ローン等の年末残高となります。

・A=借換え直前における当初の住宅ローン等の残高

・B=借換えによる新たな住宅ローン等の借入金額(当初金額)

・C=借換えによる新たな住宅ローン等の年末残高

(1) A≧Bの場合

対象額=C

(2) A<Bの場合

対象額=C×A/B

となります。 国税庁ウェブサイトより

借換する人はどんな人?

金利差0.5%、残高1,000万円、返済期間10年以上

借換する理由の多くが、「返済額を減らす」ことですが、借換のメリットが出るためには条件があります。

・金利差0.5%

・残高1,000万円

・返済期間10年以上

上記の条件をすべて満たせば、諸費用を負担してもなおメリットが出ると考えられます。

なお、住宅ローン借入平均額が3,000万円超であることから考えると、5年以上前に借入をした多くの人が条件に当てはまる可能性があります。

保障内容を見直したい

10年以上前の住宅ローンは、死亡や高度障害だけの団体信用生命保険が主流でした。

その後、住宅金融支援機構が平成27年10月から三代疾病保障(※金利上乗せあり。がん、急性心筋梗塞、脳卒中)を開始するなど、保障枠が拡大しました。

さらに、最近はがんと診断されたら残りのローン残高が半分になったり、半年以上病気で入院したらローン残高が0円になる保障が無料で付与されるなど、10年前に比べて保障内容が格段に充実しています。

仮に金利差によるメリットが少ない場合でも、もしもの場合の保障内容を比較することも借換のポイントになります。

確かに、働けなくなった時に、保険でローンが完済されると安心ね。

無料だとうれしいですね。なお、金利上乗せタイプの場合、+0.1~0.3%が主流です。

住宅を購入した頃に比べて家庭の状況も変わってきていると思いますので、見直しをするいい機会かもしれません。

下の表は、各金融機関の団信保障項目です。(令和4年9月時点)

| 金融機関 | 無料(死亡、高度障害以外) | 有料 |

| auじぶん銀行 | がん診断50%保障、すべてのけが・病気で180日以上入院したら100%保障 | がん診断100%保障(+0.1%)、11疾病保障(+0.2%) |

| 三菱UFJ銀行 | ー | 三大疾病(+0.3%) |

| 新生銀行 | 介護保障 | がん診断100%(+0.1%) |

| ソニー銀行 | がん診断50%保障 | がん診断書100%+100万円(+0.1%)、三代疾病(+0.2%)、生活習慣病(+0.2%) |

| 住信SBIネット銀行 | 8大疾病保障、全疾病保障 | ー |

住宅業者の任せて住宅ローンを決めてしまった人

住宅購入時に、ローンのことは住宅業者に任せっきりにしてしまったという人は、一度自分の住宅ローンを見直した方がいいかもしれません。

住宅業者には、それぞれ取引をしている金融機関があります。

住宅業者としては、はっきり言って、どの金融機関で借りてもらっても構いません。

それよりも大事なことは、できるだけ早くローン審査の回答をもらって、すぐに住宅の契約が締結につなげたいのです。

とりあえず仮審査だけ通しておきましょう。

なんて言って、よくわからないまま仮申込をして、結局その金融機関で住宅ローンを契約しているケースはけっこうあります。

「住宅業者ネット銀行を紹介したがらない」と言われています。

住宅業者にとってあまりうまみがないからです。

しかし、今や金利面ではネット銀行に分があります。

当時、納得して住宅ローンを契約したと言えない人は、住宅ローンを見直す機会かもしれませんね。

昔と今で住宅ローンの情勢は変わってきている

実は、住宅ローンが強い金融機関は昔と今で大きく変わってきています。

その背景には、日本の金利情勢が深く関係しています。

以前は住宅金融公庫とJA・ろうきん

50代以上の方は、住宅ローンと言えば、住宅金融公庫(今の住宅金融支援機構)やJA、ろうきんというイメージが強いです。

今から30年以上前は、貸出金利が高く、企業の設備投資も盛んだったため、銀行はより貸出額の多い企業向けの融資に力を入れていました。

一方、住宅ローン専門の住宅金融公庫や、個人向け融資に特化したJA、ろうきんが大きなシェアを占めていました。

その後都市銀行や地方銀行が参入

しかし、20年くらい前から、貸出金利が大幅に低下し、企業向け融資残高も低下し、大手の都市銀行や地方銀行やこぞって個人向けローンに力を入れ始めました。

その結果、支店数で勝る大手の銀行のシェアが大きく拡大しました。

今はネット銀行が主流

ここ10年はネット銀行が住宅ローン市場を席巻しています。

ソニー銀行に始まり、多くの新興の銀行が住宅ローン市場に参入し、低い金利を武器にシェアを急拡大しています。

超低金利時代!勝つのは大手かネット銀行

今や、住宅ローンの変動金利は0.4%を切るほどの超低金利時代です。

はっきり言って、変動金利の金利水準は金融機関にとっては赤字覚悟の金利であり、体力のある都市銀行や、店舗を持たずに人件費や経費を大幅に抑えられるネット銀行が有利であることは間違いありません。

すでに金利競争についていけない金融機関も出てきているので、金融機関の将来も気にしながら借入先を検討するとよいでしょう。

住宅ローン利用者の約半数が借換のためのアクションを起こしている!

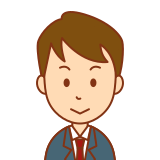

借換経験者は3人に1人

2016年に不動産会社LIFULL HOME’Sが実施した調査によると、住宅ローン利用者のうち、住宅ローンの借換をしたことがある人は、全体の33%、つまり3人の1人が借換を行っているという衝撃の調査結果が出ました。

さらに、「メリットが出なかった」などの理由で、借換をしようとしたができなかった人を含めると2人に1人が借換のためのアクションを起こしていることも判明。

以前は借換に対して、敷居が高いイメージがありましたが、最近では手続き負担も少なくアクションを起こせるようになって来ていることがわかります。

ネット銀行の台頭により、手軽にシミュレーションができることも借換が進んだ理由と言えます。

借換経験者の半数以上が住宅購入時から5年以内に借換を実施

住宅ローンの借換は、残りの返済期間が長いほどメリットがたくさん出ます。

2016年に(株)オールアバウトとSBIモーゲージ(株)が合同で行った調査では、借換をした人の半数以上が、住宅を購入してから5年以内に借換を行っていることがわかりました。

-300x169.jpg)

住宅ローンは、一度契約したら最後まで決められた額をひたすら返済するものだという固定観念を捨てて、より安く・保障の手厚いものがあればまずは試算してみましょう。

金利のメリットは早ければその分多くの恩恵を受けることができますよ。

教育費のための節約にも限界がある

『令和3年度「教育費負担の実態調査結果」日本政策金融公庫』によると、子どものいる家庭の教育費の捻出方法で最も多いのが“節約”です。

節約の項目を見てみると、「旅行・レジャー」「外食」「衣服」となっています。

子どもがいる家庭にとって、旅行や外食は、たまのご褒美としてできれば続けていきたいですよね。

かといって、衣服や食費を削るには限界があります。

日々の生活を無理して削減するのではなく、借換によって返済費を削減できればこれ以上ありがたいことはないでしょう。

審査が通らないこともある

借換の気分も高まってきたところですが、借換をするためには住宅ローン審査を通らなければならないことを忘れてはいけません。

住宅購入した時に審査通ってるんだから問題ないでしょ。

住宅購入時から状況の変化はありませんか?例えば、車のローンを組んだりクレジットカードを大量に契約したりなど。。。

えっl!!クレジットカードもダメなの?

すぐに問題があるわけではありませんが、審査基準によっては「ローン」としてみなされることがあります。

信用情報をご存じですか?

住宅ローンの審査を受ける際には、金融機関は他に借入がないかを信用情報機関に問い合わせます。

信用情報機関とは、あなたの信用情報、つまり借入情報を保有している会社です。

住宅ローンはもちろんですが、車のローンやクレジットカードなどあらゆる情報が掲載されています。

他に借入があれば、それだけ返済が大変になるので、金融機関は新たな貸出しを躊躇することになります。

信用情報には、契約日や借入金額、残高、ローンの種類などが掲載されています。

もし、不安であれば信用情報機関に問い合わせて開示を求めることもできますよ。

https://www.cic.co.jp/mydata/online/index.html

審査時にクレジットカードの解約を要求されることもある

他に借入があったらいけないというわけではありません。

審査基準の大きなウェイトを「返済比率」が占めています。

返済比率とは、年収(税込)に対するローンの返済額の割合のことで、住宅ローンであれば30%以内であれば審査は通ると言われています。

具体的に解説します。

税込年収600万円の人が、今回借換を検討していて、年間の返済額が100万円だとします。

さらに、他に車のローンを契約していてその年間返済額が50万円とすると、合計で年間150万円の返済額となります。

150万円/600万円=25%(返済比率)

となり、審査は問題なく通るでしょう。

ここで、他にクレジットカードを持っている場合、クレジットカードの限度額に応じて返済額が加算されます。

限度額50万円であれば、月々1万円、年間で12万円の返済があるとみなされます。

行く先々の店でクレジットカードを契約している人は要注意で、先ほどの例に加えて4枚のクレジットカードを加えると、年間総返済額は約200万円になり、返済比率は33%に跳ね上がります。

返済比率33%は、正直金融機関も頭を悩ませるラインとなってきます。。。

もし、審査の回答が芳しくない場合、クレジットカードが原因であれば解約が可能かどうか検討し、可能であれば金融機関に打診してみるのも一つです。

クレジットカードは後払いに過ぎないとは思うのですが、中にはクレジットカードが原因で日々の生活に困る人もいるため、金融機関としては一定の返済額を見込んで審査するのはやむを得ないかもしれませんね。

借換の流れ

さて、いよいよ借換のアクションを起こす段階に来ました。

まずは、借換によるメリットが出るかどうかを診断しましょう。

借換シミュレーションするならモゲチェックがおすすめ

数ある金融機関の中でベストな条件のところを選びたいですよね。

とはいえ、銀行のウェブサイトを一つずつチェックするのはけっこう大変です。

そこでおすすめがモゲチェック。

モゲチェックは、住宅ローンの見直しができるオンライン提案サービスです。

登録者数は10万人を突破。

利用は無料、入力時間は3分で、今よりも返済額が減らせる住宅ローンの提案を受けることができます。

ネットバンク、メガバンク、地方銀行などの主要金融機関から提案が受けられます。

改めて、モゲチェックのおすすめポイント3つ

①入力はたったの3分

②住宅ローンのプロに質問・相談ができる

③銀行をおすすめする理由も丁寧に解説してくれる

すぐにメリットがあるかどうかの回答が来て、保障内容など総合的な相談もできますよ。まずはシミュレーションしてみましょう。

シミュレーションはこちらから↓

◆月返済額最大55%減!住宅ローンの借り換えはモゲチェック◆![]()

借換を機に返済方法を見直す

最後にですが、借換を検討する際には、無理のない範囲で月々の返済額を増やすことをオススメします。

ボーナス返済の割合を多くすると、毎月の負担が減って楽になるのですが、使えるお金が増えるとついつい使ってしまうという人もいます。

無理のない範囲で月々の返済を増やせば、ボーナスの大半が手元に残りますので、教育費のために貯蓄することができます。

多少、毎月の返済が増えても慣れれば案外やりくりできるものですよ。

まとめ

教育費は人生の三大支出と言われ、子ども1人あたり1,000万円以上必要とも言われます。

すぐに用意することはできなくても、時間をかけて少しずつ用意していくことが将来困らないために大切なことです。

教育費の捻出方法と言えば、学資保険や積立てが頭に浮かびますが、一方で固定を見直すことも大事です。

支出の大きな負担を占める住宅ローンが少しでも下がって、その分を教育費に回すことができれば、将来の見通しが明るくなりますね。

コメント